令和元年分の個人の所得税は、令和2年2月17日(月)から3月16日(月)が申告期間です。でしたが、新型コロナウィルス感染拡大の影響により、4月16日まで延長され、さらに申し出があった場合は4月17日以降も延長が認められるようです(※4月6日現在の報道より)。

ちなみにUber Eats配達パートナーの皆さんは、ツイッターアンケートによると、約6割が確定申告をする予定で、その内約半分が青色申告をするみたいです。

青色申告と言えば最大65万円の控除枠!フルに使った場合、所得税率10%なら住民税と合わせて13万円、所得税率20%なら住民税と合わせて19.5万円の節税になりますよね。

そりゃ、開業届と青色申告申請書を出して、日々の売上や経費の記帳をして、確定申告時には青色申告決算書を出さないといけないので、手間は半端なくかかるのですが、これらを、「会計freee(フリー)」や「マネーフォワードクラウド確定申告」、「やよいの青色申告オンライン

![]() 」といったクラウド会計ソフトなどを駆使して効率良くやれば、節税枠65万円ゲット!ですよ…なかなか効果が大きいと思うんです。

」といったクラウド会計ソフトなどを駆使して効率良くやれば、節税枠65万円ゲット!ですよ…なかなか効果が大きいと思うんです。

フードデリバリーの帳簿の記帳にも最適な、クラウド会計ソフトをリリースしました。無料で決算書まで作成できます。下記、ぜひお試しください👍

フリーランス・個人自業主向けクラウド会計ソフト「タクストリーム」リリース!

本記事ではUber Eats配達パートナーの青色申告のやり方の一例※について紹介します。

※あくまで筆者がこれから令和元年分の売上でやろうとしている方法であり、申告が通るか否かは保証できませんのでご了承下さい。詳しくは担当の税理士など専門家の意見をご参考下さいますよう宜しくお願い致します。

皆さんは、Uber Eats にはもう登録されていますよね?

Wolt(ウォルト)や、出前館はどうですか?

ケインデリバリー☆メディア(姉妹ブログ)では、フードデリバリー各社の紹介料や新規登録キャンペーンの最新情報について発信しています。

’24年7月1日現在では、

-

- Uber Eats は、1回配達で18,000円がもらえる紹介料キャンペーン

-

- Wolt は、紹介コードで最大10,000円がもらえる紹介料キャンペーン

-

- 出前館は、1配達あたり報酬が最大200円アップするデビュー応援キャンペーン

が開催されています!

今や、複数のフードデリバリー会社を掛け持ちするのは当たり前となっています。

まだ登録されていないフードデリバリー会社がある方は、この機会にぜひ見てみてください(姉妹ブログの各記事へ移動します)👇

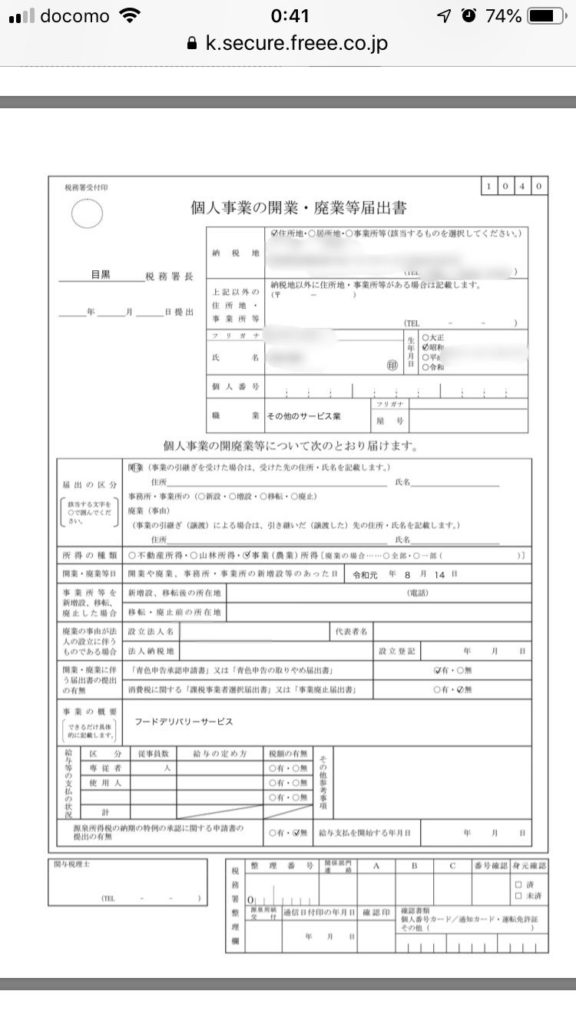

ステップ1. 開業届+青色申告承認申請書の提出

青色申告にするには、青色申告承認申請書を出すとともに、開業届も出して個人事業主として開業する必要があります。これらの書類は、開業freee(フリー)に必要事項を入力していくだけで、非常に簡単に作成できます。全て無料でできますよ!登録はこちらからどうぞ→公式/開業freee – 無料でまとめて書類作成

完成したらプリントアウトして印鑑押してマイナンバーを記入し、税務署に郵送か直接持って行って提出すればOKです!

ちなみに、開業届は開業(本格的に配達を開始した日)から1か月以内(遅れても罰則なし)、青色申告承認申請書は開業から2か月以内(遅れると次年度からになる)、もしくは青色申告を開始したい年の3月15日が提出期限です。

また、税理士によると、開業届に記入する業種は「その他のサービス業」が無難で(特に自転車配達の場合)、業務内容は事業の概要の欄で具体的に説明せよとのことでした。僕は事業の概要欄に「フードデリバリー業務」と記載しましたよ。

作成した開業届はこんな感じ↓↓

また、青色申告承認申請書はこんな感じ↓↓になりました。

の青色申告☆完全マニュアル-576x1024.jpeg)

とにかく作成はあっという間でした。本当に、開業フリー(freee)さまさまでしたね。。

令和元年度は青色申告にしなかった方も、令和2年分からトライしてみてはいかがでしょうか?期限は3月15日ですよ!

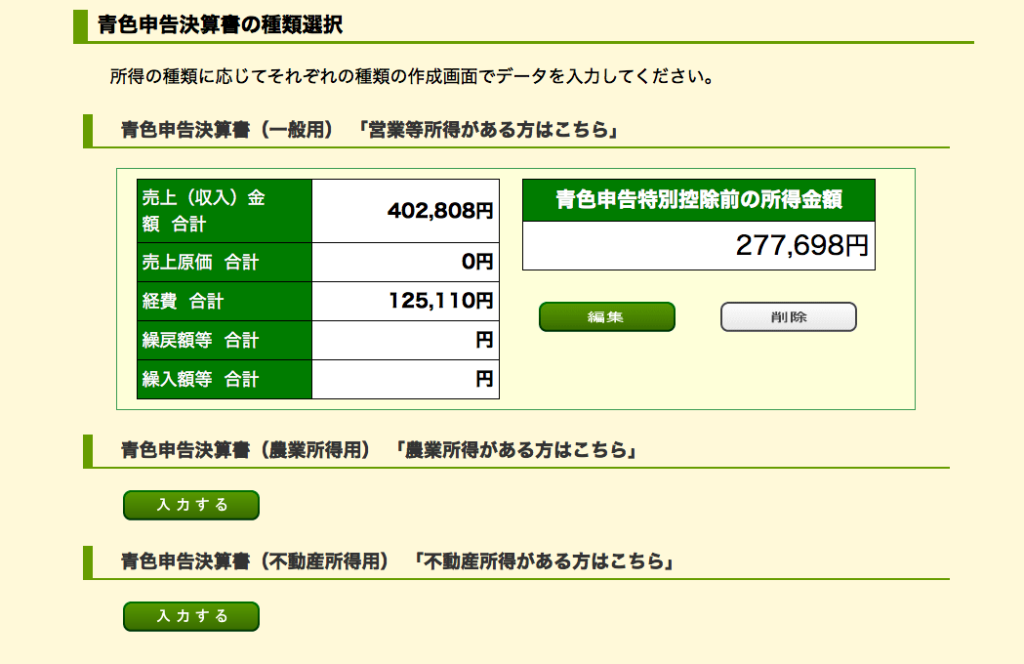

ステップ2. 売上や経費を集計して青色申告決算書を作成

そもそも青色申告は通常(白色申告)と何が違うのでしょうか?

それは確定申告の際に、通常の申告書にプラスして、青色申告決算書と呼ばれる書類を提出する必要があることです。

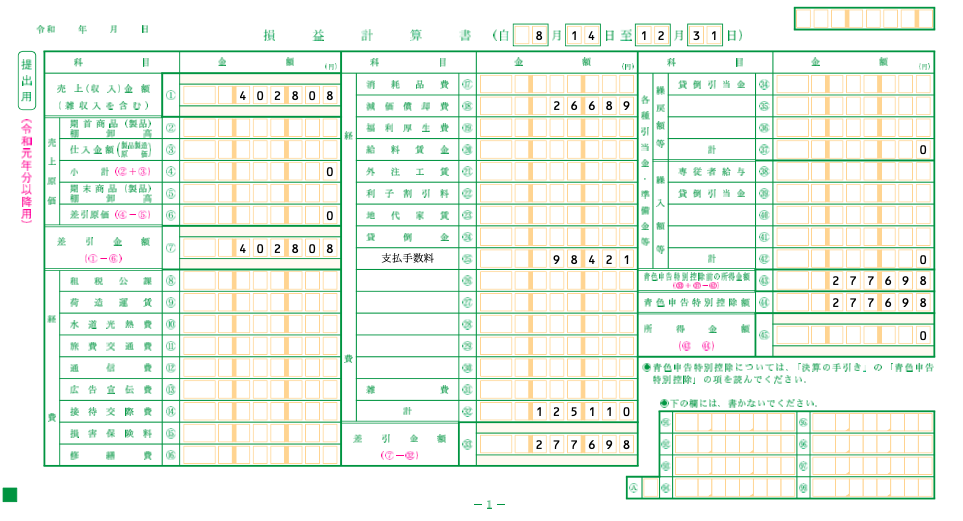

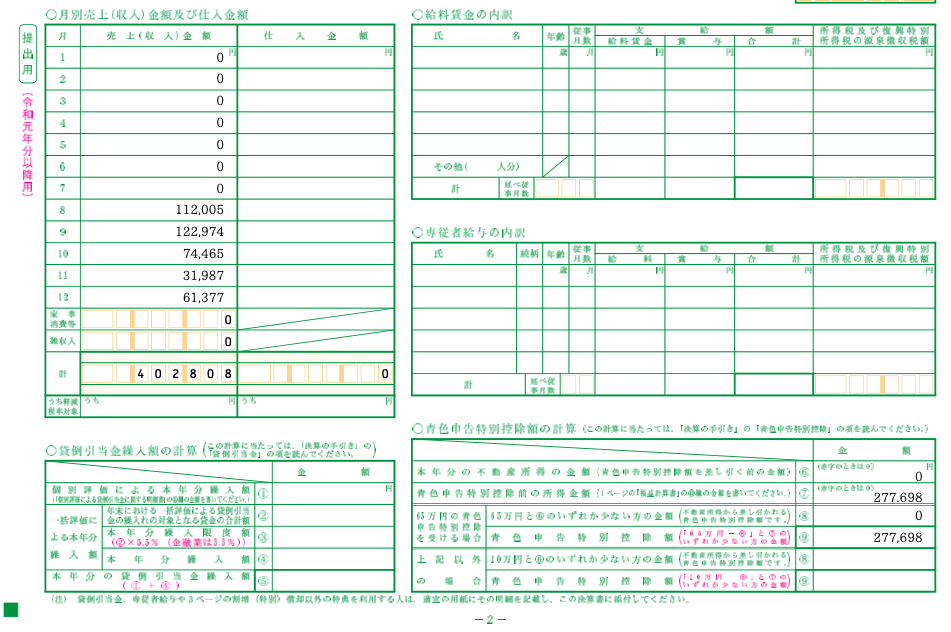

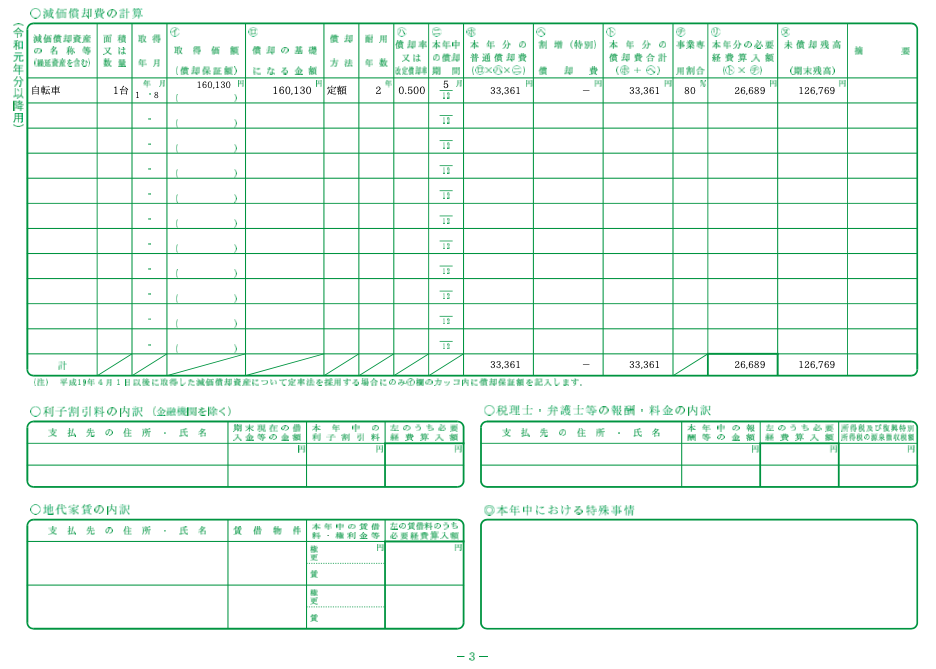

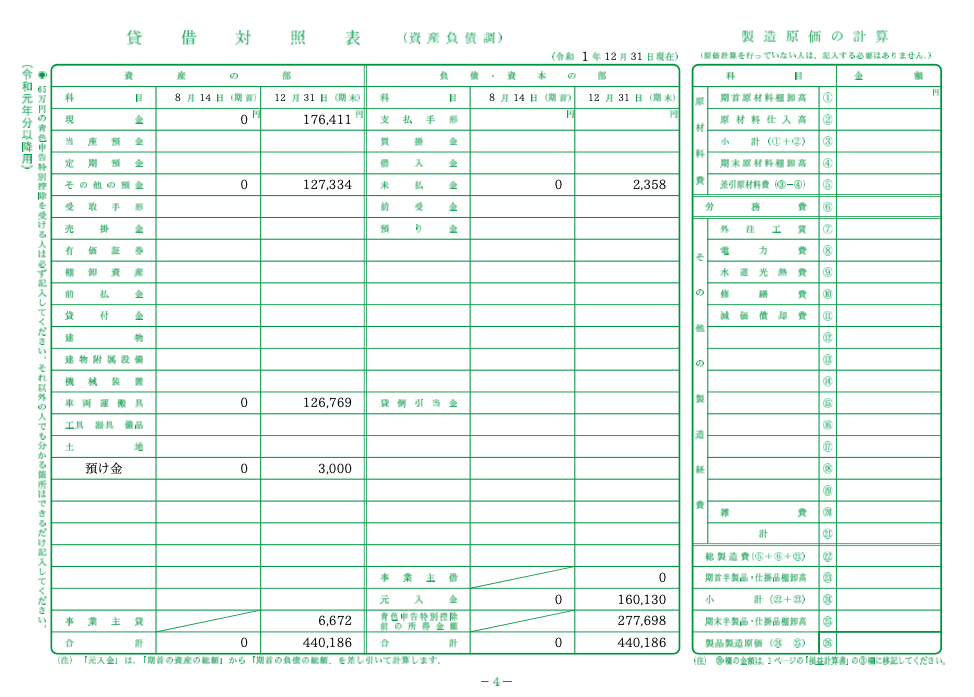

青色申告決算書は、以下の4ページで構成されています。

- 損益計算書(1ページ目)

- 月別売上、等(2ページ目)

- 減価償却費の計算(3ページ目)

- 貸借対照表(4ページ目)

まずは以下に、各ページの記入例として、僕が作成した令和元年度のUberの売上の決算書を紹介します。

※あくまで筆者が税理士のアドバイス等を元に自己判断で作成したものです。詳しくは担当の税理士など専門家の意見をご参考下さいますよう宜しくお願い致します。

ところで、決算書を作成するためには日々の売上や経費を記帳して集計する必要があり、これが結構な労力!

そこで出番となるのがクラウド会計ソフト。もはや必須と言っても過言ではないでしょう。僕は普段の記帳でやよいの青色申告オンライン を使っており、本記事の決算書も![]() これで作成したものです。

これで作成したものです。

やよいの青色申告オンライン に限らず、クラウド会計ソフトでは日々の売上と経費を入力していけば、期末の確定申告時に確定申告書や青色申告決算書を自動で作成してくれる機能があります。これを使わないとかなり面倒だと思います…。とにかく、簿記の達人になるか、もしくは自分でそれ相当のシステムでも組まない限りは、クラウド会計ソフト無しでは厳しいのではないかと思います。

フードデリバリーの帳簿の記帳にも最適な、クラウド会計ソフトをリリースしました。無料で決算書まで作成できます。下記、ぜひお試しください👍

フリーランス・個人自業主向けクラウド会計ソフト「タクストリーム」リリース!

なお、決算書作成に先立ってまず、日々の売上等のデータをUberのホームページからダウンロードしたcsvファイルを加工して弥生にインポートして仕訳を登録しました。

参考ページ①:売上の記帳でよく使う仕訳と勘定科目のリスト

売上、経費、現金受領等の仕訳における勘定項目の選び方については、以下の過去記事をご参考下さい。

参考ページ②:Uber のHPからダウンロードしたCSVファイルの読み込み方法

また、csv読み込みについては以下の過去記事をご参考下さい。

青色申告決算書の各ページの紹介

それでは、決算書の各ページについて紹介します。

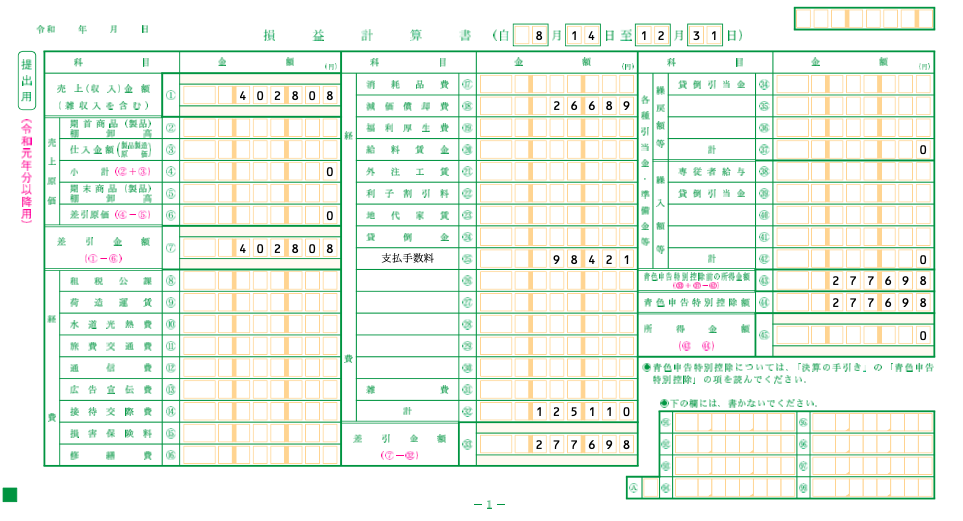

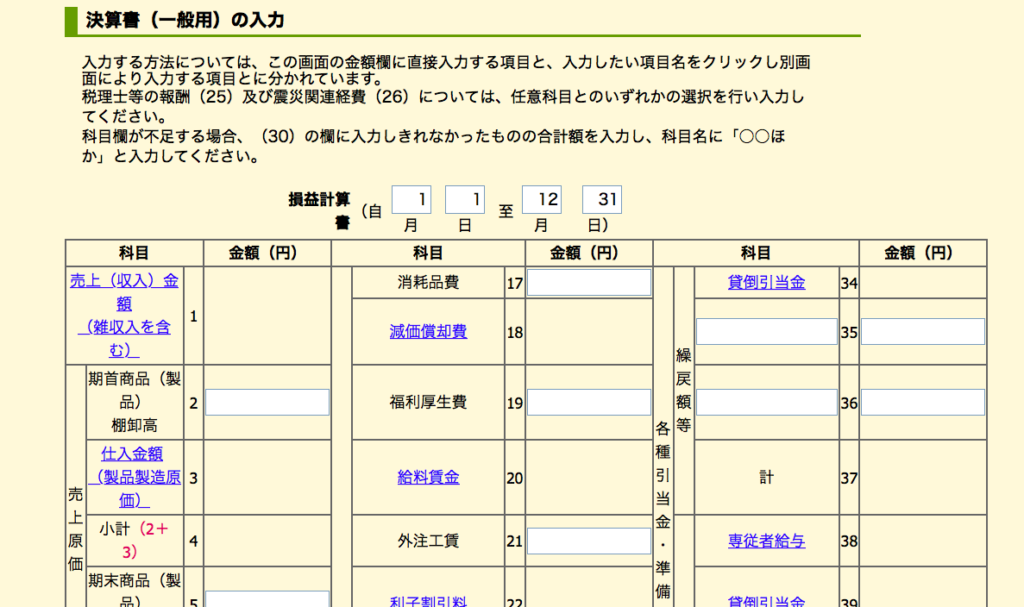

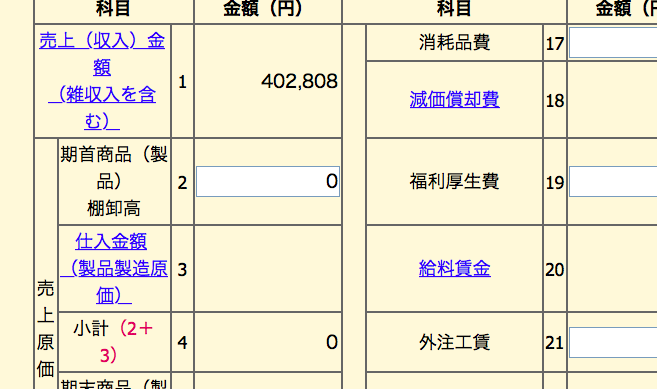

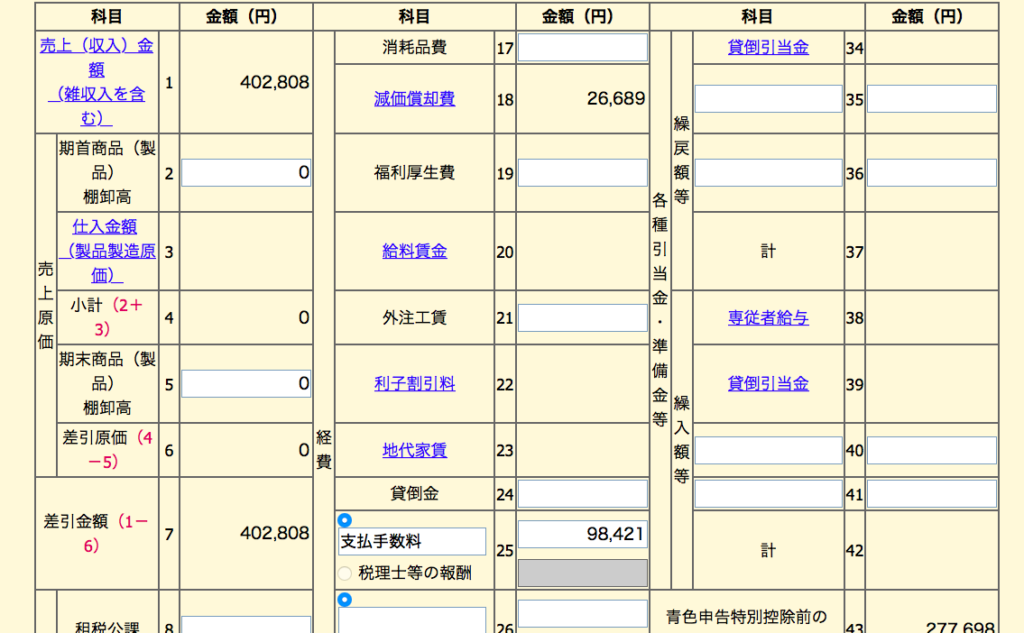

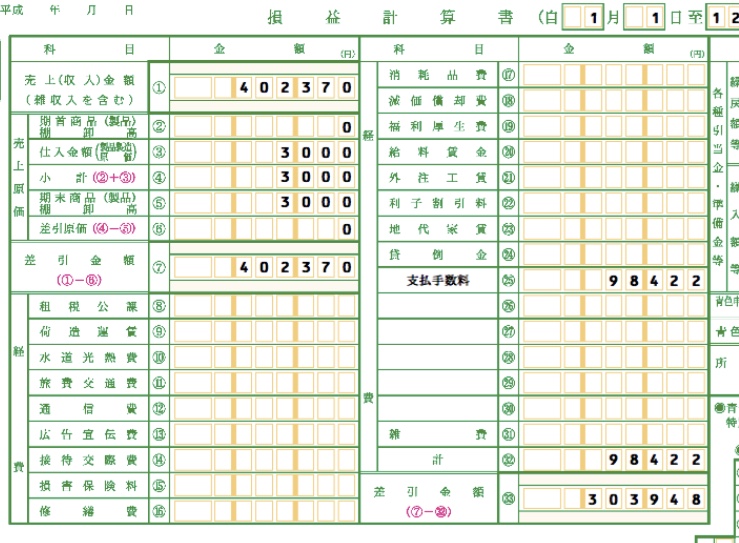

損益計算書(1ページ目)

年間の売上(①)から経費(⑧〜(31)の合計である(32))を引いた所得を(33)と(43)へ記入します。

ここで売上は、グロス(Uber手数料込み)で記載すべきか、ネット(Uber手数料抜き)で記載すべきか、という問題がありますが、税理士無料相談によると、

「厳密にはグロス(Uber手数料込み)で見るべきだが、Uberのケースでは毎回手数料が引かれて報酬として振り込まれることが決まっているので面倒ならネット(Uber手数料抜き)で良い。ただし、消費税の納付義務が発生する売上1000万円以上の事業者になるかどうかの判定や、各種健康保険組合の扶養に入れるかどうかの判定(例えば売上150万円以下、など)は、グロス(Uber手数料込み)の売上額が使用されるのでその点は注意が必要である。」

とのことでした。僕は今回、手数料入れないと見かけの利益率が高すぎて不自然じゃないかなとか思ったりしたこともあり、なんとなくグロス(Uber手数料込み)で記帳しましたが、結局手数料も10%に下がりましたしそもそも面倒なので、次からはネット(Uber手数料抜き)でやろうと思っています。

なお、グロスで記帳する際のUber手数料の勘定科目は「支払手数料」が良いようですが、決算書に科目が無いので「(25)支払手数料」として新しく追加された形で記載されています。

また、その他の経費があれば、経費(⑧〜(31))の欄に年間の合計額を適宜追加していきます。スマホホルダーやモバイルバッテリー、ヘルメット等の少額の備品は「消耗品費」の勘定科目で、同様にスマホの通信料金を計上する場合は「通信費」、自転車の修理費用は「修繕費」、稼働する為に移動した際の電車代や宿泊費は「旅費・交通費」といった具合にです。レンタサイクル代、保険代などは何でしょうか…使っていないので勘定科目は判りませんが当然費用計上可能だと思います。

他には「接待交際費」がありますね。これも税理士さんに聞いた話なのですが、経費の原則的な考え方として、白色・青色・法人に関わらず、売上に直結する出費、という考え方があるようです。なので、配達パートナー同士の情報交換、という目的での会食費用では、少々厳しいのでは無いかという話でした。一方、新しい配達パートナーをスカウトして登録してもらい、Uberから紹介料の支払を受ける場合にかかった食事費用などは、むしろより接待交際費として計上可能性が高いのではないかということでした。但し紹介料を含むUberからの支払は全て売上と考えることができる、という前提です。

なお、紹介料自体の勘定科目は「売上」で、紹介料を登録者に謝礼金としてキャッシュバックした場合は「交際費」または「支払手数料」で計上した方が良いようです。すなわち決算書の「接待交際費」または「支払手数料」の欄に年間合計を記載することになります。

また、(43) は所得から貸倒引当金の前年度からの繰戻し額を足して、今年度の繰入れ額を引いた後の最終的な所得ですが、今回僕は貸倒引当金を設定していないので(33)と同じ額を記載しています。貸倒引当金とは、

年末に残っている売掛金や貸付金などの売掛債権・金銭債権に対して5.5%(金融業の場合は3.3%)を上限に、取引先の倒産等で売上や貸付金等が回収できなくなった場合に備えて費用計上することができるもの

とのことですが…Uberの場合は必要なさそうですね、、少なくともまだしばらくは…。

また(18)には減価償却費として26689円を計上しています。これは配達に使用した自転車を固定資産として登録して減価償却したことにより発生した費用で、後ほど詳しく説明します。

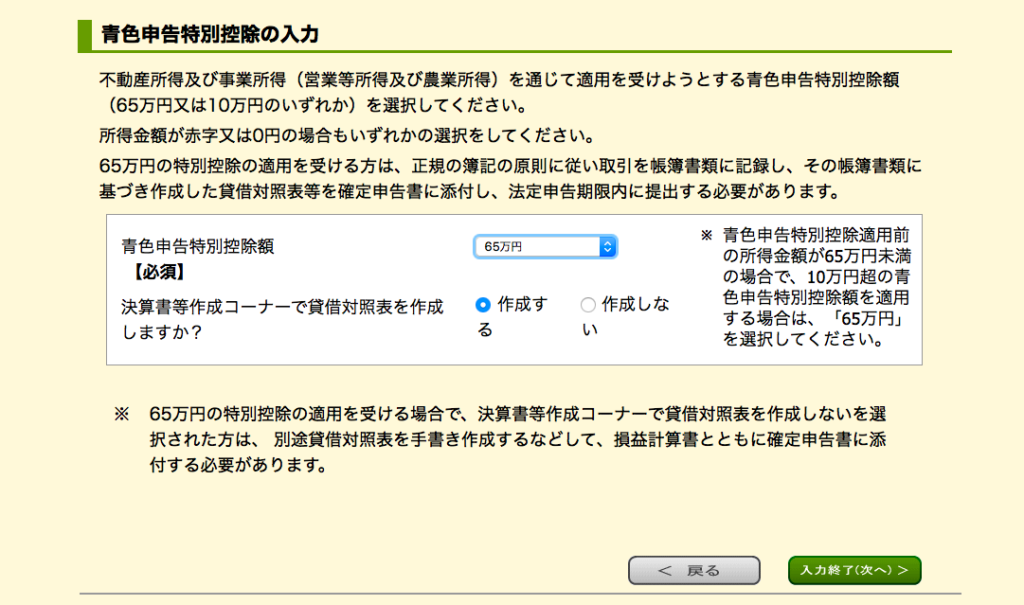

また「(44)青色申告特別控除額」には、最終的な所得と65万円とで少ない方の額を記載します。つまり売上から経費を引いた所得が65万円を超えなければ全て非課税、65万円を超えた場合は超えた分だけ課税、ということになります。

損益計算書については以上です。このくらいなら、クラウド会計ソフト無しでも手動で作成できそうですかね…しかし次ページ目以降からだんだん難しくなります。。

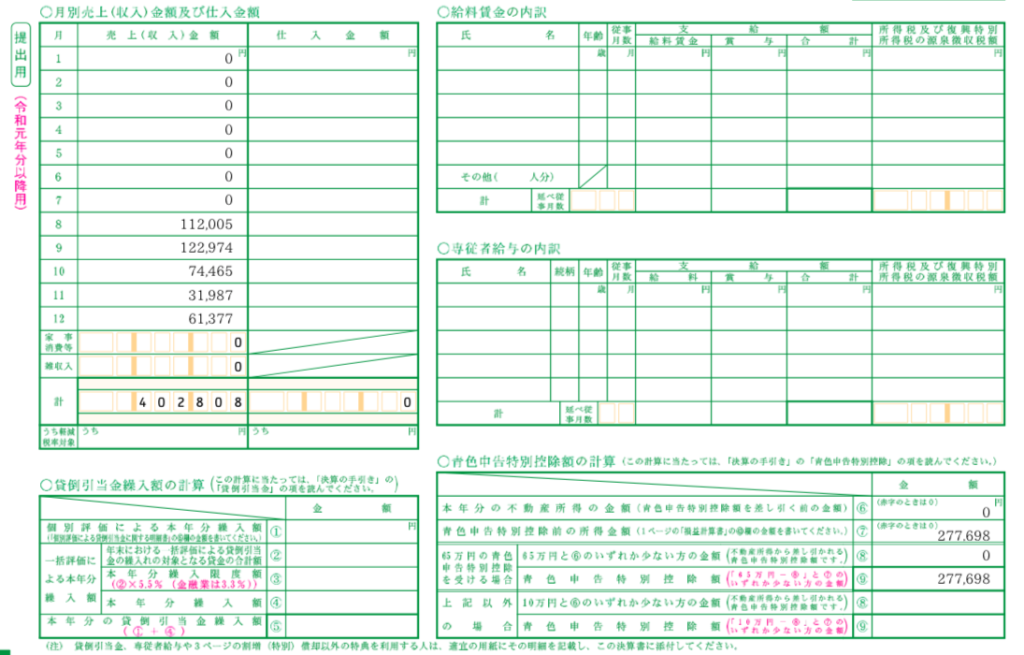

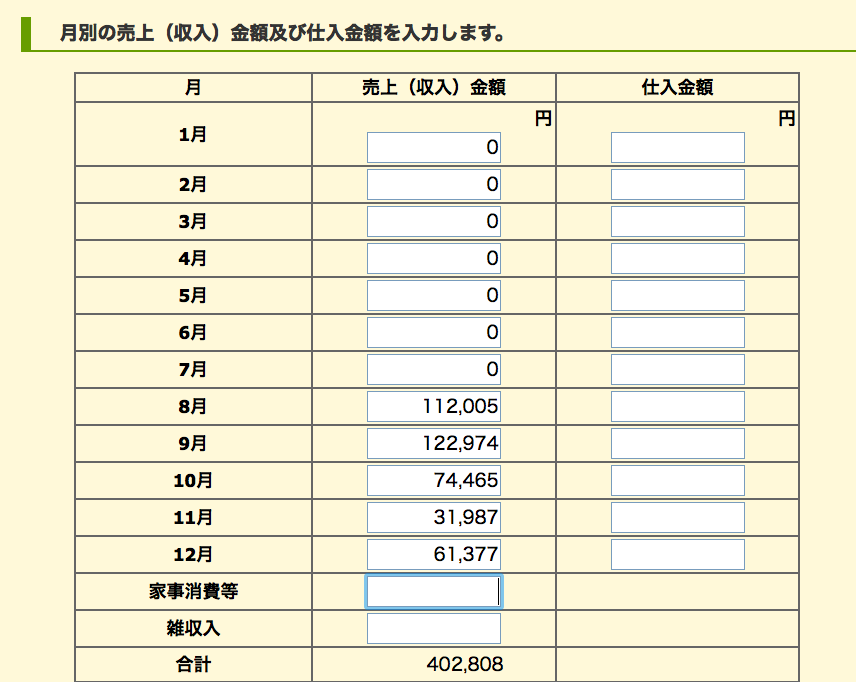

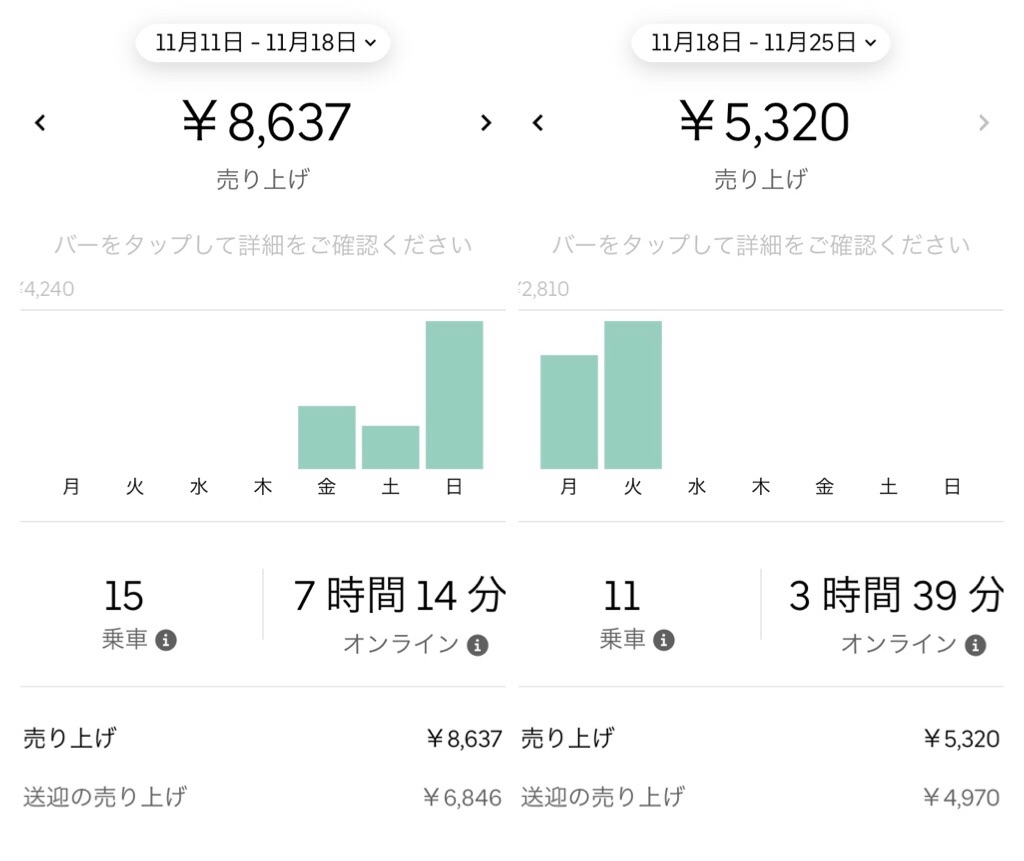

月別売上、等(2ページ目)

2ページ目はまず月別売上を記載します。難しくなると言いましたけど、毎月の売上を記載するだけなのでそこまででもないですかね。注意点としては、Uberアプリ画面などで週毎の売上で見て行く場合は、月またぎの時に、(厳密には)日毎に直して月末までと月初からに分けて計算しないといけないことくらいでしょうか。

ただ一般情報として、25日締めで記帳している場合には、2月〜11月まではその月の25日から翌月の25日までの売上を記載して、1月と12月で調整しても良い、との情報もありましたので、年間で合っていれば、厳密に月末の日にちにこだわらなくても良いと解釈できるかとも思っています。

続いて左下の欄は貸倒引当金なので今回は記入無し、右上、右中はそれぞれ従業員への給料と、青色事業専従者給与(配偶者等の生計を一つにする者に事業を手伝ってもらって給与を払う)に関するところなのでこれらも今回は記入無し、右下の欄は青色申告特別控除額の計算で、不動産所得がある場合は事業所得と合わせて65万円まで控除になる、という計算方法になっていて、今回僕は不動産収入は無いので不動産関係は0を記入し、損益計算書(1ページ目)で計算した事業所得だけに特別控除を適用しています。

このページもクラウド会計無しでも作成できるかもしれないですね…。

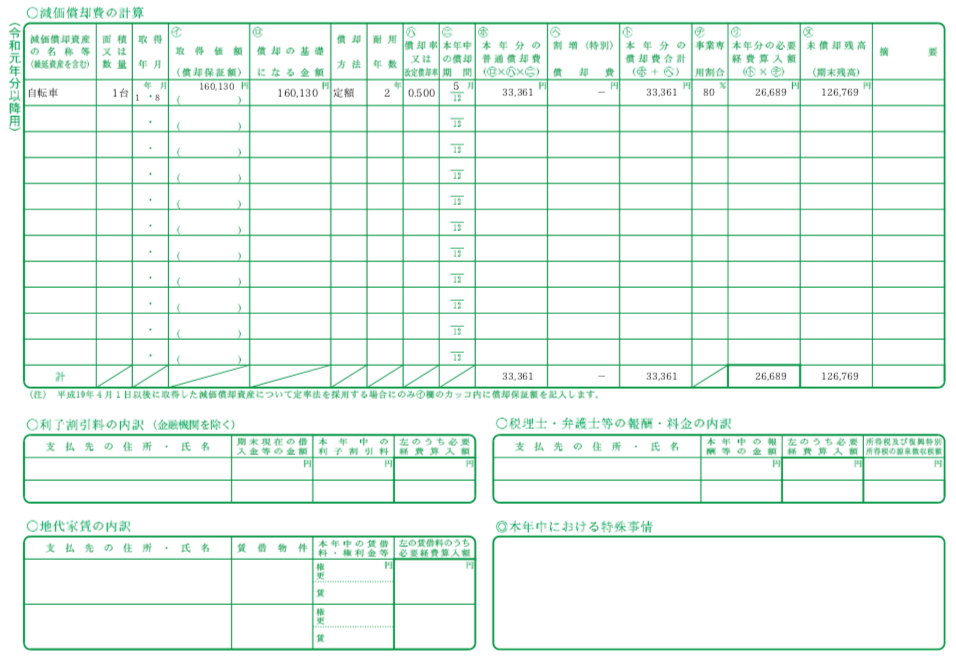

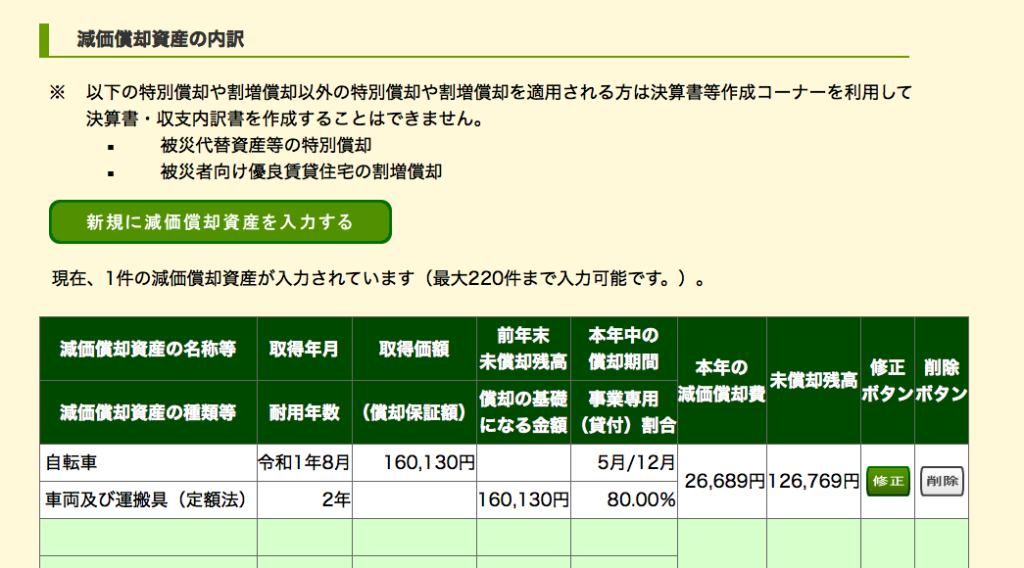

減価償却費の計算(3ページ目)

3ページ目は、事業に使用する「ある程度以上高額で長期にわたって使用可能な」備品や装置(Uberの場合、自転車やバイク、軽自動車などが該当すると思います)を固定資産として登録した場合の減価償却費の計算です。

減価償却費とは、上記のような物品を使用していくうちに価値が年々下がっていくとみなして、その価値が減った分を費用として計上するものです。

固定資産の減価償却方法はいくつかあり、まず取得価額で分類すると、取得価額10万円未満のものは全額その年度に費用計上できるのでそもそも固定資産登録の必要はなく「消耗品費」で計上すれば良いです。

続いて取得価額20万円未満のものは、(A)耐用年数に基づいて月割りで費用計上する通常の減価償却か、(B)一括償却資産として3年の均等割りで費用計上する、という2つの選択肢があります。

今回僕は16万円の自転車を令和元年8月から使用開始したとして減価償却したのですが、(A)の通常の減価償却で計上しました。やり方は、自転車は耐用年数2年で定額法(毎月同じ金額ずつ減価償却していく)なので、令和元年度に計上する減価償却費は

耐用年数2年(24ヵ月)の自転車を月割り(8月から12月までの5ヵ月使用)で減価償却するので、

16万円÷24ヵ月×5ヵ月=3.3万円

さらに、事業で使用した割合80%を掛けて、

3.3万円×0.8=2.6万円

となります。個人事業主の場合、プライベートでの使用との按分が必要ですので、事業で使用した割合を80%として3.3万円に0.8を掛けて、最終的な減価償却費は2.6万円としています。なお80%という数字は、走行距離に基づいて算出しました。

これらを記入したのが下記のページです。このページあたりから、手計算だと辛くなりますかね…。

一方、やよいの青色申告オンライン を使えばこのページも当然、減価償却方法とプライベートとの按分比率を指定すれば(今回は定額法で2年償却、事業使用割合は80%)自動で作成してくれます。減価償却費は手計算も少々手間がかかるし、記入する箇所も多いので、自動だとありがたいですね。

なお、もし(B)の一括償却資産として3年の均等割りで償却する場合は、8月に使用開始したとしても年初から通年で使用したとみなして、令和元年から3年間にわたって、毎年16万円÷3=5.3万円を費用計上することになると思います。

また、取得価額30万円未満のものについては、青色申告をする個人事業主の場合のみとなりますが、購入・使用開始した年度に一括して全額経費計上可能な(但し総額300万円までです)、少額減価償却資産の特例を適用することが可能です。こちらは、売上が多かった年度の場合は節税に効果を発揮しそうですね。ただ僕は今回は、使用開始した令和元年度の売上が少ないので適用せず、通常の(A)の方法で、費用計上は令和2年度以降に繰越すことにしました。

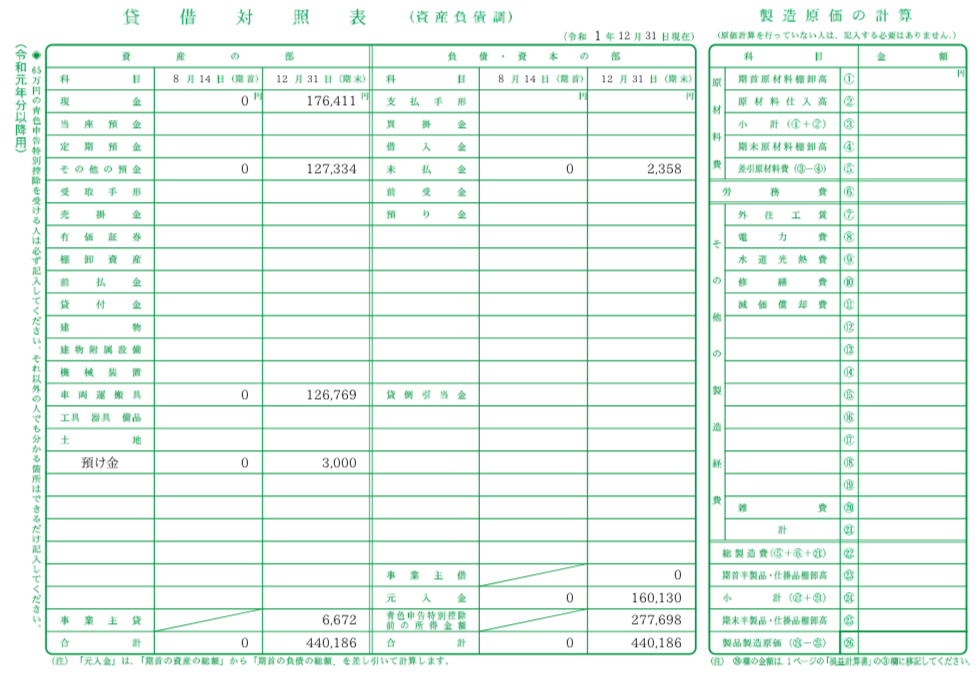

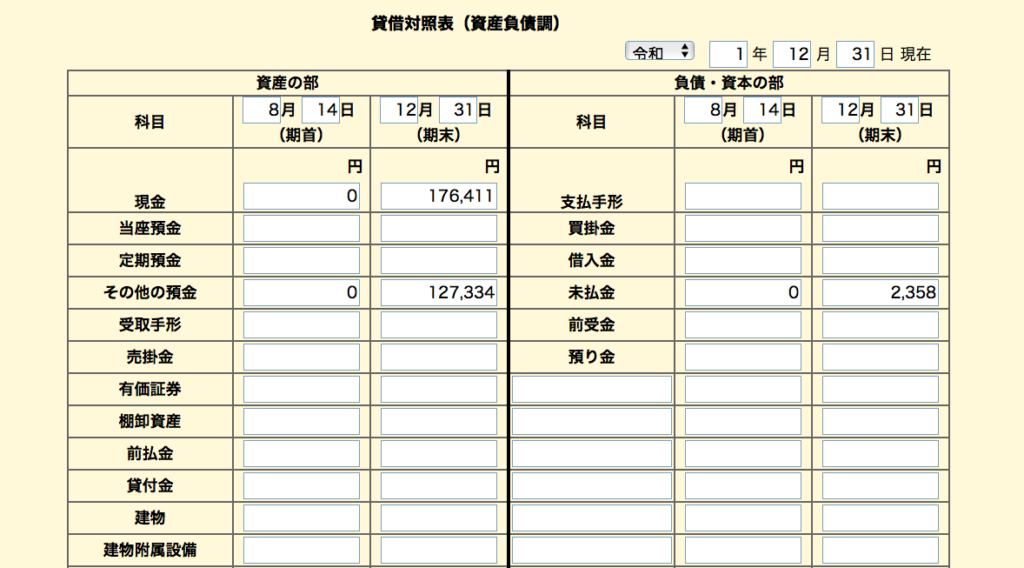

貸借対照表(4ページ目)

さて最後の4ページ目が、貸借対照表、いわゆるバランスシート(B/S)です。個人的にはここが一番難しいと思います…。期末における売上、経費、入出金等を清算して作成します。下記はやよいの青色申告オンライン で作成した貸借対照表です。

貸借対照表(バランスシート)は、左半分の資産の部と、右半分の負債・資本の部の合計金額が等しくなる(バランスする)ように作成されていています。また期首と期末の両方の金額が記載されています。

各項目をざっと説明すると、まず左の資産の部の上から、「現金」176411円。これは僕の場合は現金受領額の合計です。(預金口座に入金したり、ここから経費として使ったりしていないので。)

続いてその下の「その他預金」127334円。これは僕の場合はUberからの入金額の合計から、現金受領が多すぎた分をUberへクレカで支払った分を引いて、さらにウバッグの保証金を引いた金額です。もしここからクレジット払いによる経費の支出があれば、その分少なくなっているはずで、さらに1ページ目の損益計算書における経費の額と辻褄が合っていないといけません。また現金の入出金があれば、その分「その他預金」が多く(もしくは少なく)、「現金」が少なく(もしくは多く)なります。

その下の「車両運搬具」は固定資産として計上した配達用の自転車です。ここには今期に減価償却した後の期末の簿価126769円が記入されています。

ここで期首は0円なのはなぜか。自転車はどこから来たの?ということですが、これは右の負債・資本の部の下の方にある「元入金」160130円が自転車の元手として対応しています。今回、開業した令和元年8月時点ですでに自転車を保有していたので、まず期首残高として「元入金」(会社で言うところの資本金にあたります)を編入し、それを用いて自転車を購入したという形になっているんです。

さてまた、左の資産の部の自転車の期末簿価126769円に戻りますが、この金額は、期首残高である購入価格160130円から月割りで定額法2年償却で計算した今期の減価償却費160130円÷24ヵ月×5ヵ月=33361円を引いた金額です。

さて、ここで問題。左の資産の部の下の方の「事業主貸」6672円って何??え、僕勝手にお金使ったりした覚えはないんだけど、、どこかで入力間違えたかな…と小一時間費やしました…僕にとって本日一番の難問でしたね…。

答えは以下。

最終的な減価償却費は、事業に使用した比率80%を上記の33361円に掛けて26689円だったので、その差額分がこの「事業主貸」6672円なんです。「事業主貸」は、事業用の資金をプライベートで使用するために拠出した際などに使う勘定科目ですので、固定資産もちゃんとプライベートで使用した分は、プライベートですり減った(減価償却した)として計上されるんですよ!いやー、面白いですね。というか、こんなの弥生さんが自動で計算してくれないと気づくはずないわ!笑

さて、あと残り少しです。右半分の上の方、「未払金」2358円は、Uberへのクレカを使った支払金で、1月引き落とし分です。(クレジットカード未払金という科目もあったのでそちらを使ったほうが良かったかもしれません。)このように期をまたいでも、支払債務は消えることはなく未払金の形で残っており、年明けに預金の減少と共に支払が完了します。

あと、左の中ほどの「預け金」3000円、これはウバッグの保証金です。

最後、右下の今期の所得277698円を足して、バランスシートの左右の金額の合計が一致しました。

以上、最後の難関の、貸借対照表の紹介でした。こんなん半端ないって…クラウド会計ソフト無いと絶対無理。。本当、やよいの青色申告オンライン さまさまでしたわ。。

クラウド会計ソフト「やよいの青色申告オンライン」をおすすめする理由

弥生以外のクラウド会計ソフトも見てみたのですが、まずは会計freee(フリー)は試用してみて、スマホアプリが秀逸で、確定申告までの機能が閉じている(PC版ブラウザと殆ど同等の機能が網羅されている)点や、エクセルインポートの柔軟性が高いことなどがメリット、とにかく効率良さそうな印象を受けました。また、簿記の知識が無くても日々のデータを入力していくだけで仕訳と記帳ができる…とのことですが…これはメリットでもあるのですが僕の場合は、Uber Eatsの記帳でもよく出てくる、売掛金→普通預金や売掛金→現金といった振替処理が明示的に入力出来ないので、少々やりづらい面があり、従来からある簿記の知識ベースに忠実な記帳のやり方で進めたい僕としては、やよいの青色申告オンライン のほうがしっくりきました。

またマネーフォワードクラウド確定申告も従来の簿記ベースのやり方に近いとのことで、一応登録して開いてみたのですが、何せこちらはハイエンド過ぎるのか、設定が必要な項目が多すぎて使いこなせる気がしませんでした…。

そして、もう一つの決め手は価格が安いこと 笑

下記は、3ソフトの個人向けの一番安いプランの料金比較です。

<料金比較>

| やよいの青色申告オンライン | セルフプラン | 8,000円/1年間 | 初年度無料(機能制限なし) |

| 会計freee(フリー) | スターター | 9,800円/1年間 | 1ヶ月無料(機能制限あり) |

| マネーフォワードクラウド確定申告 | パーソナル | 11,760円/1年間 | 1ヶ月無料(機能制限なし) |

| マネーフォワードクラウド確定申告 | パーソナルミニ | 9600円/1年間 | 1ヶ月無料(機能制限なし) |

| マネーフォワードクラウド確定申告 | フリープラン | ずっと無料 | 機能制限あり(年間50仕訳まで) |

弥生は、一番安いセルフプランだと初年度無料(機能制限なし)、次年度からは年間8000円ですので、一番コストパフォーマンスが良いと感じました。

そういう訳で、僕はやよいの青色申告オンライン で、これからもしばらくは記帳をやっていこうと思っております。

初年度無料!登録はこちらから

⬇︎⬇︎⬇︎【公式サイト】⬇︎⬇︎⬇︎

なお、白色申告用の「やよいの白色申告オンライン 」は、ずっと無料で使えるようです。

こちらは青色申告までは厳密にやらないが、確定申告はやる予定があり、ソフトで効率的に申告書を作成したいという方には良い選択肢なのではないでしょうか…ご参考下さい?

ずっと無料!登録はこちらから

⬇︎⬇︎⬇︎【公式サイト】⬇︎⬇︎⬇︎

フードデリバリーの帳簿の記帳にも最適な、クラウド会計ソフトをリリースしました。無料で決算書まで作成できます。下記、ぜひお試しください👍

フリーランス・個人自業主向けクラウド会計ソフト「タクストリーム」リリース!

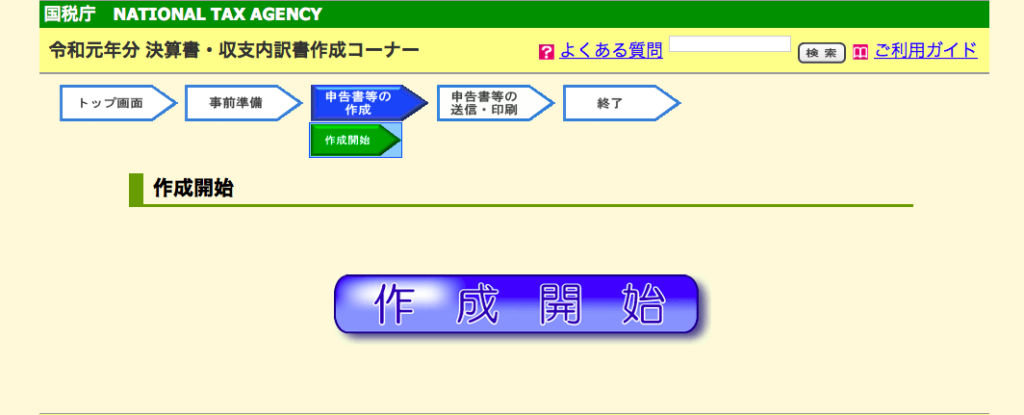

ステップ3. 確定申告書の提出

令和2年度から青色申告特別控除額が65万円→55万円に減るみたいなのですが、e-taxによる電子申告か電子帳簿保存をすれば、65万円のまま据え置きになるようです。

それなら今年からe-taxでやってしまおうと、先日税務署に行ったついでにe-tax申請の登録をしました。マイナンバーカードは作っていないので、ID/パスワード方式のe-tax(3年間の移行措置)です。税務署のPCに必要事項を入力すれば、ID/パスワードを記載した用紙を発行してくれます。今回はこのID/パスワードを使用して、PCから国税のページhttps://www.keisan.nta.go.jp/kyoutu/ky/smsp/css0200back#bsctrlからログインして確定申告をしました。

全体の印象としては、国税のページも年々使いやすくなっていて、ガイダンスにしたがって入力していけば、特にはまることもなく申告ができるといった印象でした。とはいっても、給与所得、株式の損失繰越、医療費控除、そしてUberの事業所得および青色申告決算書と入力していったら結局3時間以上かかりましたが…。

人によってその年の所得や控除の種類はそれぞれですから、これさえできれば簡単といった感じではなく、地道にやっていくしかない印象でしょうか。個人的には医療費の入力が大変だった…10万円を超えた分が還付されるので医療費が高額だった年はやるべきですが、領収書もしくは通知書から医療費、交通費を手入力していくのはなかなか面倒なものがあります。

さて、Uberの所得の話に戻ります。事業所得と青色申告決算書の入力は、会計ソフト連携ではなく、会計ソフト(弥生)で作成した決算書を見ながら、国税HPのフォームに手入力で写していく方法をとりました。連携?インポート?した方が慣れれば速いのかもしれませんが、設定が面倒そうだったので手入力した方が速いと思いました。それだけ国税のHPのインターフェースがそこそこ使いやすい、という事でもあります。

フォームに入力していけば決算書が出来上がるので、下手したら会計ソフト要らないんじゃないか??という錯覚に陥るくらいでした。特に固定資産は、耐用年数と償却方法(自転車の場合2年・定額法)、家事按分、購入価額、購入日を入れると自動で減価償却費まで計算してくれて、なかなか便利だと感じました。

一方、65万円控除の青色申告では貸借対照表が必要で、これは流石に、この国税の画面だけでは作成できないので、日々の記帳データから、会計ソフト等を使ってあらかじめ作成しておく必要があるかと思います。

以下に簡単ですが、青色申告決算書作成画面を紹介します。イメージが伝われば幸いです。

入力が終わると、4ページからなる青色申告決算書が作成され、PDFに出力して確認できます(下記は、実際に私が提出した令和1年分所得税青色申告決算書です。ご参考下さい。)なお、ここで作成した決算書のデータはe-tax上に保持されており、申告書と共に電子データで提出可能ですので、このPDFを印刷して郵送する必要はありません。

<1ページ目> 損益計算書

<2ページ目>月別売上など

<3ページ目> 固定資産の減価償却費の計算など

<4ページ目> 貸借対照表

本記事のまとめ

最後に、重要ポイントをおさらいして、本記事のまとめとさせていただきます。

【重要ポイント1】e-Tax申告 または 電子帳簿保存でやっと最大控除額の65万円になる

先ほども説明しましたが、もう一度ここで強調しておきます。令和2年分の確定申告から青色申告特別控除額が単体では65万円→55万円に変更され、e-Tax申告 または 電子帳簿保存を併用することで適用される10万円の控除を加えてやっと、最大控除額の65万円に達しますのでご注意ください。

【重要ポイント2】その他のパターン:開業届は必要?開業届だけ出して白色申告は?etc.

開業届は出さないといけないとされていますが、出さないと罰則があるわけではないというもののようです。

また、白色申告の場合は、青色申告特別控除は受けられず、控除額は0円です。

開業届と青色申告申請書を作成するのは、スマホでも無料で簡単に作成できる開業freee(フリー)がオススメです。

【結論】Uber (ウーバー) の売上の確定申告は「青色申告(複式簿記)」がおすすめ

以上をまとめて結論としては、どうせやるなら税制で最大限優遇されている「青色申告(複式簿記)」でやったほうがオススメで、その手間をできるだけ省いて効率化を図るにはクラウド会計ソフトなどを活用することが必須ということになります。

僕は、帳簿の記帳と青色申告決算書の作成に、やよいの青色申告オンラインを使っています。使いやすくてオススメです!

フードデリバリーの帳簿の記帳にも最適な、クラウド会計ソフトをリリースしました。無料で決算書まで作成できます。下記、ぜひお試しください👍

フリーランス・個人自業主向けクラウド会計ソフト「タクストリーム」リリース!

「自分でやるのは面倒」「正しくできるか不安」といった方は、税理士に頼むのもアリ!

本記事では、ウーバーイーツの確定申告を自分でできるようになることを目指して説明してまいりましたが、実際に読んでいただいていかがでしたか?「これならできる!」と思っていただけた方は、ぜひトライしてみていただけたら幸いです。

逆に、「自分でやるのは面倒そう!」「正しくできるか不安…」といったかたもいらっしゃるかもしれません。

そんな時は、税理士に頼むのもアリだとおもいます。

確定申告を自分でやると、費用が掛からない(クラウド会計ソフトの使用料くらい?)というメリットもありますが、とにかく時間がかかります。

僕は初年度は20時間くらい、2年目も10時間以上はかかりました。。

今思えば、その時間を本業で稼ぐ時間ににあてたほうが良かった…という考え方もありますね。

また、専門知識が乏しい中で色々調べながらやらないといけないので、手間がかかって面倒です。

一方、税理士さんに頼むと、帳簿の記帳から確定申告まで全てお任せで丸投げ出来て、税務署からの問合せにも代理で対応してもらえるようです。

帳簿付けや確定申告の面倒さや、申告期限が迫ってくるときの重苦しい気分、また税務署からの問合せがくるかもしれないと何年間もびくびくするといった不安から、完全に開放されるというのは、まさにプライスレスなのではないでしょうか。

税理士に頼む場合は、ウーバーイーツの確定申告に対応してくれる税理士事務所を探すのがおすすめです。

登録と紹介料は無料ですので、ぜひお気軽に問い合わせてみてはいかがでしょうか?

下記のリンクをぜひご参照ください!

税理士に頼むなら Uber Eats の確定申告を専門とする税理士事務所がオススメです。

税理士ドットコム なら、全国で6000名以上登録されている税理士の中から、フリーランス(個人事業主)である Uber Eats ・出前館・Wolt(ウォルト)などのフードデリバリー配達パートナーの確定申告に強い税理士を探すことができます。

もちろん、登録無料です!

また「これって経費になるの?」「税金の支払いを抑えたいんだけど…」といった税金にまつわる相談を受けられるのは国家資格を有する税理士にしかできない独占業務ですので、のちのちのことを考えると素人判断ではなくプロに相談するのが安心でしょう。

自分でどう探して良いかわからない…そんな場合は希望を伝えると、要望にあった税理士を紹介してもらうこともできます。

また既に税理士に頼んでいる方で「税理士費用をもっと抑えたい」といったニーズにも対応可能です。

登録は簡単で「お住まいのエリア→お名前→Eメールと電話番号→ご要望」を登録フォームでお伝え下さい!

詳しくはこちらから👇

本日は以上です。本記事が皆様のお役に立つきっかけになれば幸いです。

長文にお付き合いいただきありがとうございました。

それではまた。

See You Next Time !!!

皆さんは、Uber Eats にはもう登録されていますよね?

Wolt(ウォルト)や、出前館はどうですか?

ケインデリバリー☆メディア(姉妹ブログ)では、フードデリバリー各社の紹介料や新規登録キャンペーンの最新情報について発信しています。

’24年7月1日現在では、

-

- Uber Eats は、1回配達で18,000円がもらえる紹介料キャンペーン

-

- Wolt は、紹介コードで最大10,000円がもらえる紹介料キャンペーン

-

- 出前館は、1配達あたり報酬が最大200円アップするデビュー応援キャンペーン

が開催されています!

今や、複数のフードデリバリー会社を掛け持ちするのは当たり前となっています。

まだ登録されていないフードデリバリー会社がある方は、この機会にぜひ見てみてください(姉妹ブログの各記事へ移動します)👇

コメント

[…] 【最大65万円控除!】Uber Eatsの青色申告 […]

今年分の確定申告の準備をしている中で参考にさせて頂きました。

どうせなら青色申告で、と思い格闘中です。

私も、やよいの青色申告オンラインを使用しているのですが、わからない事があるので教えて頂ければ幸いです。

(現金取り引きはしていません)

「Week 14 & 15」の記事でも書かれてありましたが、UBERの支払調書と実入金額では数円の差異が発生する事がありますが、

やよいでは具体的にどう入力すればよいでしょうか。

記事に書かれてありました「受け取り手数料及び支払い手数料」といった科目がなかったので今現在は以下のようにしています。

入金額が1円多い場合、「売掛金1円/預り金1円」

入金額が1円少ない場合、「預り金1円/売掛金1円」

摘要に「端数差異処理」としていますが問題なさそうでしょうか。

負債として残る部分があるのでほかの科目の方が良いでしょうか?

アドバイス頂ければと思います。よろしくお願いします。

アドバイスではありませんが、僕個人の見解を述べますと、

差異は、売掛金とUberからの入金額が異なる時に発生しますので、入金が少ない時は「雑損/売掛金」、多い時は「普通預金/雑益」とすれば良いと考えています。

それぞれ呼び方は雑損失、雑収入でも構いません。

この場合の仕訳のタイミングは、週ごとにある入金後でも良いし、面倒なので決算時に累積した分をまとめて仕訳しても良いかと思います。

直接損益で処理するのではなく貸借対照表の項目を一度経由するのは丁寧だと思いますが、例えば「預り金」も「現金過不足」も現金のやり取りの場合に多く使われるようですし、「預かり金」はマイナスになった時の処理(というか解釈の問題)もやや面倒そうなので、あとで入金額の差異であると把握できるのであれば直接損益で処理したら良いのでは?というのが最新の私の見解です。

また貸借の項目を経由した場合、例えば「預り金」を使ったとしても、決算時には損益で処理しないと、その後ずっと貸借対照表に残り続けてしまうのであまりよろしくないかと思います。

なお、過去記事では支払手数料と受取手数料で処理していましたが、少なくとも受取手数料のほうはあまりよくなかったかもしれません。

支払手数料が少なくて済んだ、もしくは支払手数料を返してもらった、というのが実態であり、決して新たに手数料の受け取りが発生したからではないからです。

ですから手数料で仕訳するなら「売掛金/支払手数料」として、マイナスの支払手数料で売掛金を増やす処理をするのがより適切かと思います。

それよりさらに、雑損、雑益のほうがより一般的かもしれません。

以上が私の見解です。

くれぐも自己判断でお願い致します。

Uberを4月から始めたものです!

確定申告を気にしていたのでブログを一気に読んでしまいました。貴重な情報ありがとうございます!

お願いなのですが、この記事で取り上げている「令和元年度のUberの売上の決算書」の

実際作成したものの画像をアップしていただけませんか?

文字だけだと?な部分もあるので記入済みの書類を見てみたいのです。

ちなみに『Week 18-21: 青色申告決算書を作成、パンクして自転車を押してドロップ、他』の記事にある決算書の画像は作りかけですよね?

突然のお願いで申し訳ありませんがご検討いただけましたら幸いです。よろしくお願いします!

読んで頂きありがとうございます。令和1年分の決算書の提出版をアップしました。ご参考下さい。

早速ありがとうございます!

いろいろとブログ読んできましたが最もわかりやすいと思います。

(エラそうにすいません)

これからの記事も楽しみにしていますので頑張ってください!

ありがとうございます!今後ともよろしくお願いいたします。

[…] 【最大65万円控除】これならできる!Uber Eatsの青色申告☆完全マニュアル […]

[…] […]

[…] […]

[…] […]

[…] […]

お世話になります。

私は今年からubereatsを始めたのですが、やよいの青色申告オンラインを使っての帳簿付けでわからない点があり、こちらに質問させていただきました。

具体的には、現金配達の際の帳簿付けのやり方がわかりません。

例えば、一日の配達で現金を10000円受け取った際に、そのうち6000円が配達売上で、残りの4000円は受け取りすぎた分として、uberへクレジットカードで支払ったとします。

その際のあおいオンラインへの入力の仕方がわからないのです。10000円を売上げとしてしまい、4000円を経費としてしまえばシンプルですが、そのやり方だと売上げ額が実際の額より大幅にあがってしまうので懸念しております。(課税所得額は変わりませんが。)

色々と検索したのですが、実際にあおいやfreeeへの入力の仕方についてまでの言及がなく、途方に暮れておりました。

大変お手数ですが、教えていただけますと幸いです。

お世話になります。

10000円受け取った際に、そのうち6000円が配達売上で、残りの4000円は受け取りすぎた分として、uberへクレジットカードで支払った場合の仕訳ですが、まずまじめにやる場合は、

X日の前日の残高:売掛金0円、現金0円、預り金0円

X日:現金 10000円 / 預り金 10000円 現金受け取り

X日:売掛金 6000円 / 売上 6000円 掛けで売上を計上

X日:預り金 6000円 / 売掛金 6000円 売掛金と預り金を相殺する

X日が終わった時点の残高:売掛金0円、現金10000円、預り金4000円

Y日:預り金 4000円 / 未払金 4000円 余った預り金(=もらいすぎた現金)はクレジット払いする(未払金=「クレジット債権、クレジット未払い金などに相当」)

Z日 未払金 4000円 / 普通預金 4000円 クレジット利用分が口座から引き落としされる

となると思われます。

なおもともと前日までに売掛金がたまっていた場合(たとえば売掛金が10000円たまっていた場合)は、

現金受け取り超過にならないので、下記のように簡単になります。

X日の前日の残高:売掛金10000円、現金0円、預り金0円

X日:現金 10000円 / 預り金 10000円 現金受け取り

X日:売掛金 6000円 / 売上 6000円 掛けで売上を計上

X日:預り金 10000円 / 売掛金 10000円 売掛金を預り金と相殺する

X日が終わった時点の残高:売掛金6000円、現金10000円、預り金0円

なお、X日は現金受け取りありで配達した「ある日」

Y日はX日に現金を受け取りすぎた分をUberへ支払う決済をした日

Z日はカードの口座引き落とし日です。

また、やよいの青色申告オンラインで、該当する勘定科目がないというご指摘を依然受けたことがありますが、

たしか、自分で勘定科目を定義できたはずですし、自分であとから分かるようにルールを決めておけば、

近い勘定科目を代わりに使っても問題ないと思われます。

なお仕訳と勘定科目については下記記事もご参考下さい。

http://kdeli.net/entry/week14-15-study-bookkeeping/

以上です。なお上記は私がやる場合にはこうする、という情報ですので、

必要に応じて専門家にご相談の上、自己責任でお願いいたします。

大変詳しくご説明いただきありがとうございます。

おかげさまで、現金払い時の入力の仕組みについて理解することができました。

これをもとに実際にやよいオンラインで入力してみたのですが、以下の通り取引一覧に記録されました。(摘要など省略しております。)

取引日 取引分類 科目 取引手段 金額

2020/08/27 振替 (振替) 未払金⇒普通預金 4000

2020/07/02 振替 (振替) 預り金⇒未払金 4000

2020/07/01 振替 (振替) 預り金⇒売掛金 6000

2020/07/01 売上 売上 売掛金 6000

2020/07/01 振替 (振替) 現金⇒預り金 10000

まだまだ入力に不安があり、取引手段の「現金⇒預り金」などの矢印の向きが正しいのかどうかがわかりません。

また、売上6000円の記帳以外がすべて振替での記帳になってしまうのですが、これも正しいのでしょうか。

度々質問してしまい申し訳ございません。宜しければ教えていただけますと大変助かります。

取引一覧の表がわかりづらく、申し訳ございません。

以下に訂正しておきましたので、ご覧いただけますと幸いです。

取引日 取引分類 科目 取引手段 金額

2020/08/27 振替 (振替) 未払金⇒普通預金 4000

2020/07/02 振替 (振替) 預り金⇒未払金 4000

2020/07/01 振替 (振替) 預り金⇒売掛金 6000

2020/07/01 売上 売上 売掛金 6000

2020/07/01 振替 (振替) 現金⇒預り金 10000

お世話になります。

サポートHPによると、売掛金の回収等に「振替」を使用するのは適切であるようです。

ご参考:

[かんたん取引入力]画面の[振替]タブに入力する取引例|やよいの青色申告 オンライン サポート情報

僕自身の見解としましては、

振替処理は、貸借対照表の項目を振り替えるという意味と解釈しておりまして、その処理の前後で貸借対照表が左右等しいまま(※全体が拡大縮小することはある)の状態を保っていれば、正しいと考えています。

たとえば7/1の現金⇒預り金ですと、借方の現金と、貸方の預り金がともに10000円増えて貸借対照表は拡大しているはずですし、その他も順に7/1の預り金⇒売掛金ですと、借り方の売掛金と貸方の預り金がともに6000円減って(相殺されて)貸借対照表は縮小されているはずです。

同様に、7/2の預り金⇒未払金は、貸方の預り金を4000円減らして、かわりに同じく貸方の未払い金を4000円増やします(これは振替のイメージに一番近いかと思います)。最後に8/27の未払金⇒普通預金は、貸方の未払い金と借り方の普通預金がともに4000円減って縮小です。

少し面倒ですが、各処理の前後で貸借対照表をチェックして、左右が等しい状態を保っていることを確認できれば、その振替処理は正しく行われているといえると思います。

(なお借り方=資産、貸方=負債です)

「かんたん取引入力」で入力されていると思われますが、僕はそちらを結局使わず「仕訳の入力」で入力しましたので、僕自身上記の処理を確認したわけではありませんので、

ご了承ください。詳しくはサポート等にご確認いただけますと幸いです。

ご返信ありがとうございます。

おかげさまで、約1か月わからなかった問題を解決できました。

私も青色申告に際して最低限の仕訳の勉強をしたのですが、かんたん取引入力が借方・貸方とどのように連動しているのかわからずにずっと悩んでおりました。

そもそも私が、やよいの青色申告オンラインは「かんたん取引入力」しかできないと思い込んでいたことが原因でした。そのせいで、kayne様もかんたん取引入力で処理されていると勘違いしておりました。

先程のkayne様の返信を見て「仕訳の入力」という普通に仕訳ができるタブがあること初めて知りました。

1か月以上これに悩んでいたため、やっと普通の仕訳入力ができると思うと本当に胸を撫でおろしました。

私の間抜けが原因で大変お手数をおかけしましたが、丁寧に対応していただき本当に助かりました。

改めて、この度は本当にありがとうございました。

とんでもございません。こちらこそコメント頂きありがとうございます。お役に立てて何よりです!どうぞ宜しくお願い致します。